Рынки играют на нервах Федрезерва

Не ходите против ФРС – основное правило работы на финансовых рынках. Но ведь иногда хочется сыграть не по правилам, тем более, что это может принести немалые деньги. Так в 1990-х поступил Джордж Сорос, сделавший ставку против Банка Англии и заработавший на этом свой миллиард долларов. История знает немало других примеров, поэтому самому быстрому дневному росту доходности казначейских облигаций США не стоит удивляться – рынок решил проверить Федрезерв на прочность.

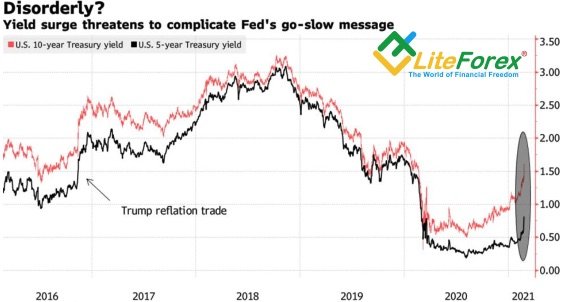

Вслед за Джеромом Пауэллом свою приверженность к терпеливости подтвердили другие полпреды FOMC. Президента ФРБ Атланты Рафаэля Бостика не беспокоит ралли доходности трежерис, он не считает, что Федрезерву следует на него реагировать. Главы ФРБ Нью-Йорка и ФРБ Канзас-Сити Джон Уильямс и Эстер Джордж полагают, что взлет ставок долгового рынка отражает оптимизм в отношении силы восстановления экономики США. Действительно, рост доходности облигаций ускорился после того, как заявки на пособие по безработице сократились, а заказы на товары длительного пользования выросли наиболее быстрыми темпами с лета.

Динамика доходности казначейских облигаций США

Источник: Bloomberg.

Распродажи трежерис нанесли удар по рынку акций. Одно дело покупать долевые бумаги, когда ставки низкие, другое – когда они растут как на дрожжах. Фундаментальные оценки акций начинают выглядеть завышенными (особенно акций технологических компаний), а у инвесторов появляются иные альтернативы их покупкам. 3%-е проседание Nasdaq Composite – явный признак ухудшения глобального аппетита к риску, что позволило доллару США прийти в себя.

Таким образом, рынок начинает проверять ФРС на прочность, внимательно наблюдая, как будет вести себя Джером Пауэлл под давлением. Обычно стремительное ралли доходности трежерис говорит о бурном росте инфляции и подталкивает центробанк к нормализации монетарной политики. Рискну предположить, что Федрезерв выдержит натиск. Дело в том, что на рынке долга впервые с 2008 возник сигнал, известный как инверсия кривой безубыточности, когда дифференциал ставок по облигациям и облигациям, защищенным от инфляции (TIPS), по краткосрочным бумагам выше, чем по долгосрочным. Он свидетельствует, что всплеск инфляции будет носить временный характер. Именно такой позиции придерживается ФРС.

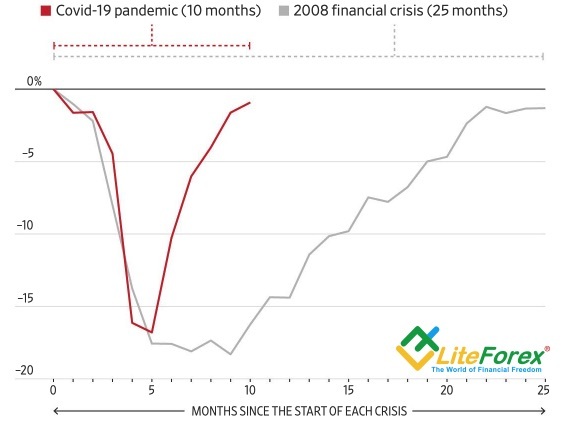

Если добавить к этому попутные ветры для евро как внутри еврозоны, где имеет место рост экономической уверенности до почти годового максимума, так и из-вне в виде более быстрого восстановления международной торговли, чем после предыдущего кризиса, то отказываться от идеи покупки EURUSD на снижении котировок пока представляется неразумным.

Восстановление международной торговли

Источник: Wall Street Journal.

Безусловно, неспособность «быков» по EURUSD закрепиться выше верхней границы обозначенного ранее диапазона консолидации 1,2-1,22 свидетельствует об их слабости и усиливает риски продолжения коррекции в случае прорыва поддержки на 1,214. Тем не менее, если уж вы решаетесь на краткосрочные продажи, не увлекайтесь – ставьте умеренные таргеты и в любой момент готовьтесь перевернуться.

Дмитрий Демиденко для LiteForex

Пользователь берет на себя полную ответственность за использование и трактовку информации, содержащейся на данном ресурсе, а также за любое решение относительно совершения любого действия, основанное на полученной информации.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.